Políticas

21/6/2022

deuda en pesos

El gobierno quiere cerrar la corrida con más bicicleta financiera

Seguir

La venta de bonos en pesos acrecentó la brecha cambiaria.

La venta masiva de bonos CER por parte de distintos acreedores empujó a que el Banco Central emitiera alrededor de $400 mil millones para comprar esos títulos en función de amortiguar su caída. Como contrapartida, la autoridad monetaria subió nuevamente sus tasas para intentar esterilizar esos pesos emitidos y no precipitar una corrida mayor.

Más allá de cuáles sean los resultados, lo anterior demuestra que el intento de sostener el esquema de endeudamiento montado alrededor del Tesoro agudiza todo tipo de contradicciones económicas. Que la principal fuente de financiamiento del Estado sea tomar deuda en pesos fruto de la bancarrota del Banco Central, como resultado de la fuga de capitales sistemática, y de las restricciones monetarias impuestas por el FMI, ha dado lugar a una hipoteca nominada en moneda local de características explosivas. La misma creció por el equivalente a USD 31.465 millones entre mayo 2021 y mayo 2022 y, hasta fin de año, el Tesoro debe afrontar vencimientos por $3,6 billones, con lo que la posibilidad de un default es cada vez más cercana, constituyendo una de las razones por las cuales muchos acreedores optaron por vender sus títulos, refugiándose en el dólar.

En pos de sostener este esquema, el Banco Central salió a comprar esos bonos a la venta para revalorizarlos; financiando así parte de la corrida cambiaria que se produjo con posterioridad. Paralelamente, a fin de mitigar ese efecto, la entidad convalidó la sexta suba de tasas en lo que va del año. De este modo, la tasa nominal anual de las Leliqs aumentó tres puntos, llegando al 52% y al 66,5% reinvirtiendo los intereses (tasa efectiva anual).

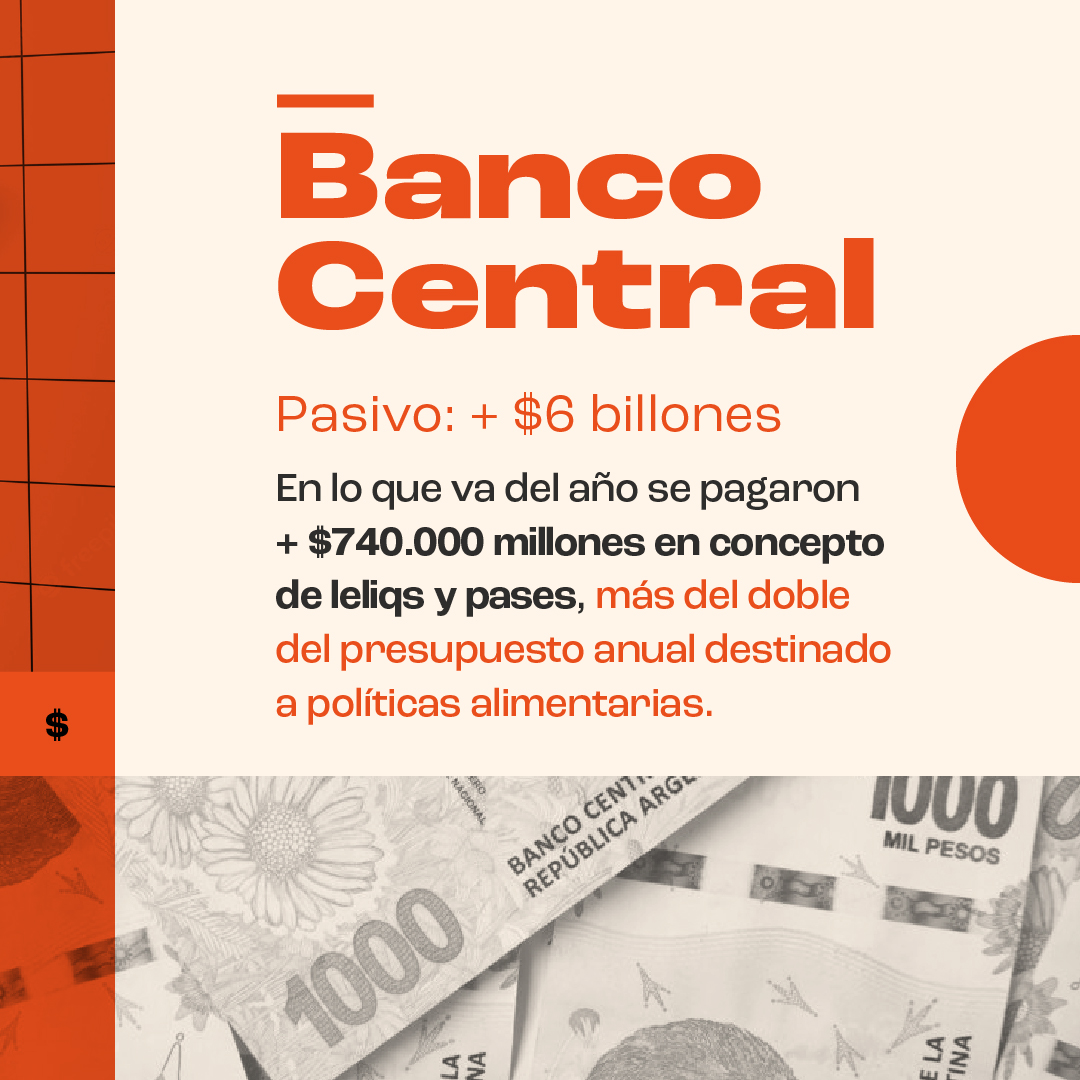

Se estima que este último aumento de la tasa eleva el costo cuasifiscal de la deuda del BCRA en $180 mil millones. Esto, cuando el pasivo de la entidad ya pasó la barrera de los $6 billones. A su vez, en lo que va del año, los pagos en concepto de intereses por Leliqs y Pases que posee la banca ascendieron a $740.000 millones, superando, por ejemplo, los $295.760 millones asignados en todo el 2022 para políticas alimentarias. Así las cosas, queda en evidencia dónde están puestas las prioridades del gobierno.

En la misma línea, las tasas ofrecidas por el Tesoro en la última licitación fueron más altas que en la anterior subasta; una tendencia que se profundizará en la nueva licitación del 28 de junio, donde vencen nada menos que $590 mil millones. Con el objetivo de fijar nuevas concesiones para el capital financiero, Guzmán se reunirá en la semana con representantes de la Asociación de Bancos Argentinos (Adeba) y de la Asociación de Bancos Extranjeros (ABA). Cabe destacar que si la colocación de deuda en pesos fracasa, y, por consiguiente, ascienden los niveles de emisión monetaria, en un cuadro de huelga de inversiones, estos pesos circulantes se volcarían inevitablemente al dólar recalentando su precio.

Un sendero de mayor usura sobre la economía del nacional, el cual está destinado al fracaso. Por más esfuerzos que haga el gobierno para que los capitalistas mantengan sus posiciones en pesos, su margen de acción es acotado. Sucede que las presiones devaluatorias son muy fuertes; lo demuestra, por ejemplo, la ampliación de la brecha cambiaria, el acopio de granos que protagonizan los sojeros y el reforzamiento de la moneda yanqui a partir de la suba de tasas de la FED. Las expectativas de devaluación motivan las corridas hacia el dólar, que, a su vez, cuando se producen se convierten en otro factor de presión sobre el tipo de cambio. Como si fuera poco, el saldo neto comprador del BCRA en lo que va del mes registra niveles negativos (BAE, 21/6), alimentando una crisis de reservas que también actúa como causa y consecuencia de las presiones devaluatorias.

Si bien hoy se le pagarán USD 2.700 millones al FMI utilizando dinero girado por el organismo, con el panorama descripto sabemos que las metas anuales impuestas por el Fondo -en materia monetaria y de reservas- son incumplibles. Por lo tanto, cabe la posibilidad de que se corten los desembolsos previstos, empujando al país a un default, o de que aparezcan nuevos condicionamientos para sostener el acuerdo, léase, mayores ataques al pueblo. En caso de producirse un salto devaluatorio impuesto por el mercado o un default de la hipoteca en pesos lo más probable es que se desaten corridas cambiarias e incluso bancarias a gran escala, lo cual no solo dinamitaría el pacto con el Fondo, sino que desencadenaría un proceso hiperinflacionario.

Un escenario muy convulsivo que pone contra las cuerdas al gobierno y donde la prenda de cambio son, nuevamente, las condiciones de vida de los trabajadores, a quienes nos corresponde luchar por una salida propia a la crisis en curso.

https://prensaobrera.com/politicas/por-una-salida-de-los-trabajadores-a-la-crisis-construyamos-un-movimiento-popular-con-banderas-socialistas

https://prensaobrera.com/movimiento-piquetero/cristina-quiere-terminar-con-los-planes-y-las-organizaciones-piqueteras